はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

今回は、フリーランス・個人事業主の方の所得税を節税する基本について説明したいと思います。

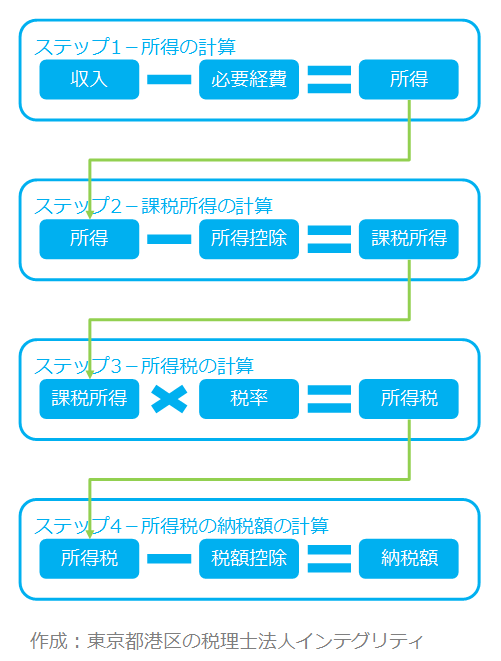

所得税の計算方法

フリーランス・個人事業主の方の所得税を節税する基本について説明する前に、まずは所得税がどうやって計算されるかを確認してみましょう。

ステップ1-所得の計算

収入から必要経費を差し引いて所得を計算します。

ステップ2-課税所得の計算

所得から所得控除を差し引いて課税所得を計算します。

ステップ3-所得税の計算

課税所得に税率を乗じて所得税を計算します。

ステップ4-所得税の納税額の計算

所得税額から税額控除を差し引いて納税額を計算します。

このような4つのステップを経て、所得税の納税額は計算されます。

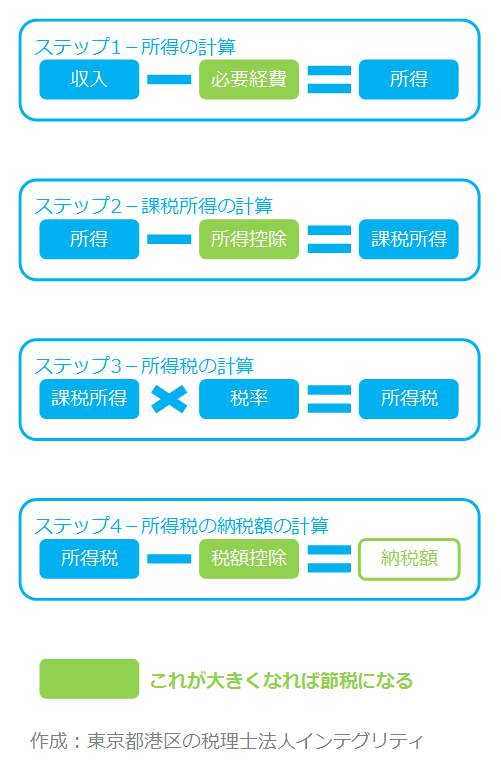

所得税の節税の基本

所得税の節税とは、この最終的に計算される所得税の納税額を減らすことを言うのです。

では所得税を節税する、すなわち所得税の納税額を減らすにはどうすればよいのでしょうか。

上で説明した所得税計算の各ステップにおいて計算される金額が少なくなれば良いのです。

ステップ1-所得の計算

収入が少なければ、必要経費が多ければ、所得は少なくなります。所得が少なくなれば最終的に計算される所得税の納税額も少なくなって節税になります。

必要経費となるものを漏れなく計上するようにしましょう。だからといって個人的な支出など必要経費にならないものまで含めるのは脱税になります。必要経費になるのかならないかは微妙なものも多いので困った時は税理士に相談すると良いですよ。

ステップ2-課税所得の計算

所得控除が多ければ、課税所得は少なくなります。課税が少なくなれば最終的に計算される所得税の納税額も少なくなって節税になります。

医療費控除や生命保険料控除、扶養控除など所得控除には色々な種類があります。自分に当てはまる所得控除は全て利用するようにしましょう。

ステップ3-所得税の計算

所得税の税率は課税所得の金額から自動的に決まってきます。

超過累進税率になっており、税率の境目など課税所得の金額によって手取り金額が逆転することはないので、課税所得の金額を税率の低い水準に抑える必要は基本的にはありません。

超過累進税率については、「所得税の税率-超過累進税率とは」を参照ください。

ステップ4-所得税の納税額の計算

税額控除が多ければ、所得税の納税額が少なくなって節税になります。

一番身近な所得税の税額控除は住宅ローン控除です。住宅ローン控除以外にも税額控除にはいくつか種類がありますが、その金額の計算は複雑かつ面倒なものが多いので税理士に相談することをおすすめします。

まとめ

所得税を減らすには、下のパターンがあります。

- 収入を減らす

- 必要経費を増やす

- 所得控除を増やす

- 税額控除を増やす

収入を減らすことは難しいので、必要経費、所得控除、税額控除を漏れなく計上することが所得税の節税の基本です。

おわりに

税理士に所得税の節税を提案されたときは、このうちどのパターンに該当するものなのか質問してみるのも良いと思います。

最後まで読んで頂きましてありがとうございます。

その他の税金や節税、起業などについては情報の一覧をご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。