はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

ITやインターネット、ソフトウェア関連企業に強い公認会計士・税理士が、業界に特有な会計処理や経理、税金について解説します。

今回は、ソフトウェアの開発などを行っている会社に欠かせない、ソフトウェアと研究開発費の違いについて説明したいと思います。

ソフトウェアにかかる会計・経理処理につきましては、下記ページも参照ください。

ソフトウェアの会計・経理処理の概要 | IT企業に強い税理士が解説

受注制作のソフトウェアの会計・経理処理 | IT企業に強い税理士が解説

市場販売目的のソフトウェアの会計・経理処理 | IT企業に強い税理士が解説

自社利用のソフトウェアの会計・経理処理 | IT企業に強い税理士が解説

ソフトウェアと研究開発費の違い | IT企業に強い税理士が解説

ソフトウェアの減価償却費 | IT企業に強い税理士が解説

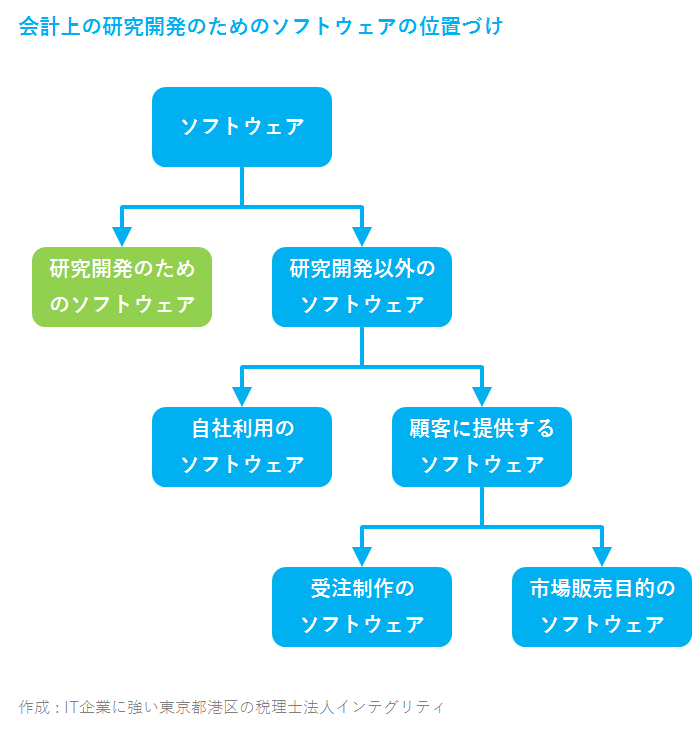

会計上の研究開発のためのソフトウェアの位置づけ

会計上の研究開発のソフトウェアの位置づけは、下表のようになります。

このように会計上のソフトウェアは、研究開発のためのソフトウェアと研究開発以外のソフトウェアの2つに大きく分けられます。

ソフトウェアとは

会計上のソフトウェアとは、コンピュータを機能させるように指令を組み合わせて表現したプログラムなどのことをいいます。プログラムの他にも、システム仕様書やフローチャートなどの関連する文章も会計上のソフトウェアに含まれます。

ソフトウェアは、その目的に応じて次の3つに分けて会計処理されます。

- 受注制作のソフトウェア

- 市場販売目的のソフトウェア

- 自社利用のソフトウェア

研究開発費とは

会計上、試験研究費は発生時に費用として計上します。

研究とは、

新しい知識の発見を目的として計画的に行う調査・探究活動のことをいいます。

開発とは、

新しい製品・サービス・生産方法(製品等)などについての計画や設計、

既存の製品等を著しく改良するための計画や設計として、

研究の成果を具体化することをいいます。

研究・開発を行っている段階では、将来の収益獲得や将来の費用削減につながるかどうかは不明であるといえます。また研究・開発のステージが進んで、将来の収益獲得や将来の費用削減の可能性が高くなってきた場合であっても、まだその効果が確実とはいえません。

効果が確実といえないもの(資産とはいえないもの)を貸借対照表の資産として計上することはできません。

そのため会計上は、研究開発にかかった費用(研究開発費)は、そのすべてを発生した会計年度に費用として計上することになります。

特定の研究開発の目的にだけ使用されて、他の目的には使用できない機械装置や設備、特許権などを取得した場合も研究開発費として計上します。つまり、機械装置などを購入した場合であっても、固定資産として計上するのではなく、購入したときに全額を費用として計上することになります。

研究開発のためのソフトウェア

研究開発のためのソフトウェアを制作する費用は、研究開発費になるので発生時に費用として計上します。

市場販売目的のソフトウェアについて、

最初に製品化された製品マスターの完成までに発生した費用と

製品マスターや購入したソフトウェアに著しい改良をするために発生した費用は、

研究開発費になるので発生時に費用として計上します。

詳細は、「市場販売目的のソフトウェアの会計・経理処理 | IT企業に強い税理士が解説」を参照ください。

税務上の試験研究費

細かい話で恐縮ですが税務上は研究開発費ではなく試験研究費という言葉を使います。

税務上、試験研究費は原則として製造原価として計上することになります。製造原価として計上するということは、製品として売れるまでは棚卸資産として計上しなければならないことを意味します。

会計上は、研究開発費のすべてが発生時に費用として計上されるのに対して、

税務上は、試験研究費は製品として売れるまで棚卸資産(資産)として計上されることになります。

特定の研究開発の目的にだけ使用されて、他の目的には使用できない機械装置や設備、特許権などを取得した場合も、

会計上のように全額を即時費用として計上するのではなく、

特別扱いはせずに通常の資産を買った場合と同様に固定資産として計上して、減価償却手続きによって徐々に費用化されます。

会計上は、将来の効果が分からないものは、なるべく資産として計上したくない、

税務上は、将来の効果が分からないものは、なるべく費用として計上したくない、

という立場の違いがあります。

税務上もそれでは厳しすぎるということで、試験研究費のうち、次の費用は製造原価に含めなくてもいいとされています。

- 基礎研究

- 応用研究

- 工業化研究に該当することが明らかでないもの

おわりに

港区、渋谷区、新宿区など東京23区で、ITやソフトウェア関連で起業した方、または起業をお考えの方がいらっしゃいましたら、東京都港区にある当税理士法人にお声がけください。税金だけでなく、ITやビジネス、ファイナンスに強い若手の公認会計士・税理士が、あなたの事業の持続的な発展のお手伝いをさせて頂きます。

最後まで読んで頂きましてありがとうございます。

税金や節税、起業などについて、皆様のお役に立てる情報があるかもしれませんので、よろしかったら情報の一覧もご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。