はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

港区や渋谷、新宿など東京23区のベンチャー企業や起業家様を支援している公認会計士・税理士が会計や税金、節税について解説します。

今回は、グループ法人税制における100%グループ内の法人からの受取配当等の益金不算入(負債利子控除)について説明したいと思います。

支配関係と完全支配関係についてはこちら

支配関係と完全支配関係 | グループ法人税制-1

100%グループ内の法人間で行う資産の譲渡取引についてはこちら

100%グループ内の法人間の資産の譲渡取引 | グループ法人税制-2

100%グループ内の法人間で行う寄附についてはこちら

100%グループ内の法人間の寄附 | グループ法人税制-3

100%グループ内の法人間で行う現物分配についてはこちら

100%グループ内の法人間の現物分配 | グループ法人税制-4

100%グループ内の法人から配当金を受け取る場合については

100%グループ内の法人からの受取配当金 | グループ法人税制-5

100%グループ内の法人の株式の発行法人への譲渡に係る損益については

100%グループ内の法人の株式の発行法人への譲渡に係る損益 | グループ法人税制-6

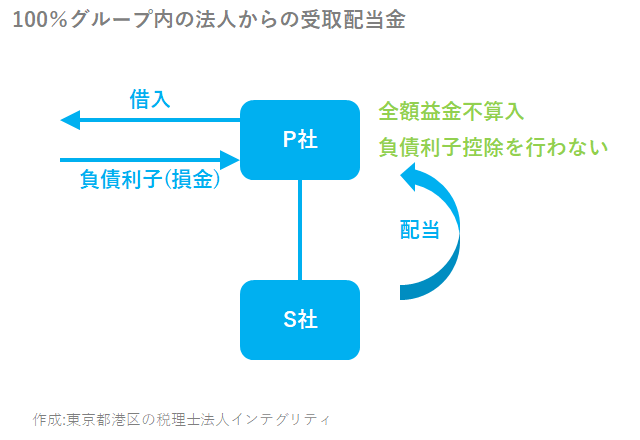

100%グループ内の法人からの受取配当金

配当等の額の計算期間中に、継続して内国法人との間に完全支配関係があった他の内国法人(公益法人等や人格のない社団等除く)の株式または出資を、完全子法人株式等といいます。

この完全子法人株式等について受ける配当等の額については、負債利子を控除しないで、その全額が益金不算入になります。

配当等の額の計算期間

配当等の額の計算期間とは、下記の日から、今回の配当等の額の支払に係る基準日までの期間をいいます。

- 原則:前回の配当等の額の支払に係る基準日の翌日

- 前回の配当等の額の支払に係る基準日の翌日が、今回の配当等の額の支払に係る基準日の1年前の日以前の日である場合、または今回の配当等の額がその1年前の日以前に設立された法人からの初回配当である場合:その1年前の日の翌日

- 今回の配当等の額が、その支払に係る基準日前1年以内に設立された法人からの初回配当である場合:法人の設立日

- 今回の配当等の額が、その元本である株式を発行した法人から、その支払に係る基準日前1年以内に取得した新規発行株式について支払われる初回配当である場合:その取得の日

おわりに

港区や渋谷、新宿など東京23区で、会社を退職して起業をお考えの方や起業して日が浅い方がいらしたら、東京都港区にある当税理士法人にお声がけください。会計や節税だけでなく、ビジネスやファイナンスに強い公認会計士・税理士が、あなたの事業が持続的に成長するお手伝いをさせて頂きます。

最後まで読んで頂きましてありがとうございます。

税金や節税、起業などについて、皆様のお役に立てる情報があるかもしれませんので、よろしかったら情報の一覧もご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。