はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

港区や渋谷、新宿など東京23区のベンチャー企業や起業家様を支援している公認会計士・税理士が会計や税金、節税について解説します。

今回は、特定新規設立法人の要件である基準期間相当期間の課税売上高についてご説明したいと思います。

特定新規設立法人の概要についてはこちら

新設法人でも消費税の納税義務が免除されない場合があります | 特定新規設立法人-1

特定新規設立法人を支配するという特定要件についてはこちら

特定新規設立法人の判定における支配とは |特定新規設立法人-2

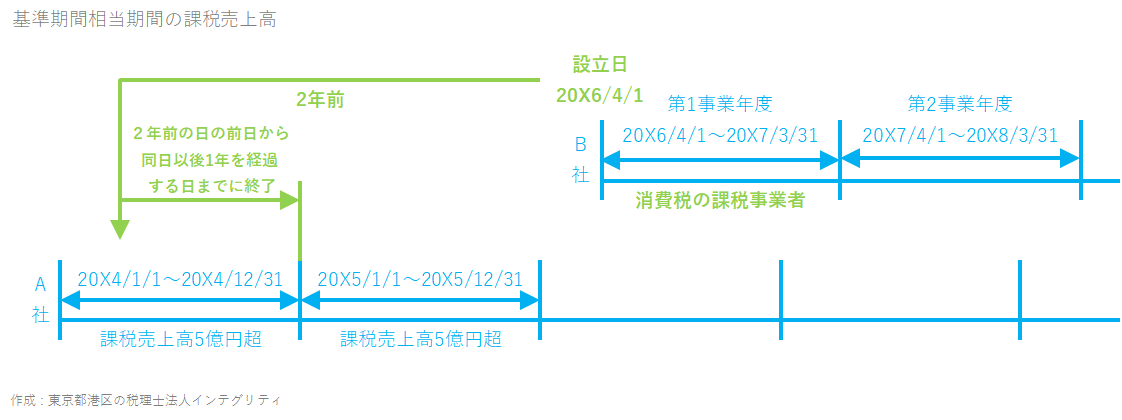

基準期間相当期間とは

基準期間相当期間とは、資本金の額または出資の金額が1,000万円未満の新規設立法人を支配する者(個人または法人)の、その新規設立法人の当該事業年度の基準期間に相当する期間のことを言います。

基準期間相当期間は、原則として新規設立法人の基準期間がない事業年度開始の日の2年前の日の前日から同日以後1年を経過する日までに終了した事業年度になります。

この基準期間相当期間における課税売上高が5億円を超える場合、その新規設立法人は基準期間がない事業年度であっても消費税の納税義務は免除されません。

特定新規設立法人の具体例

A株式会社は新たにB株式会社を設立しました。A株式会社はB株式会社の株式を50%超保有しています。

A株式会社の決算日は12月末です。

20X4年1月1日から20X4年12月31日の事業年度における課税売上高は5億円超です。

20X5年1月1日から20X5年12月31日の事業年度における課税売上高も5億円超です。

B株式会社の決算日は3月末です。

20X6年4月1日に設立されたので第1事業年度は20X6年4月1日から20X7年3月31日になります。

B株式会社の第1事業年度にかかるA株式会社の基準期間相当期間は、B株式会社の第1事業年度開始の日の2年前の日の前日から同日以後1年を経過する日までに終了した事業年度であるため、20X4年1月1日から20X4年12月31日の事業年度になります。

同様に、B株式会社の第2事業年度にかかるA株式会社の基準期間相当期間は、B株式会社の第2事業年度開始の日の2年前の日の前日から同日以後1年を経過する日までに終了した事業年度であるため、20X5年1月1日から20X5年12月31日の事業年度になります。

A株式会社はB株式会社の株式の50%超を保有しており、

かつ、

A株式会社の20X4年1月1日から20X4年12月31日の事業年度における課税売上高は5億円超であるため、

B株式会社においては第1事業年度における消費税の納税義務は免除されません。

同様に、

A株式会社の20X5年1月1日から20X5年12月31日の事業年度における課税売上高も5億円超であるため、

B株式会社においては第2事業年度における消費税の納税義務も免除されません。

おわりに

港区や渋谷、新宿など東京23区で、会社を退職して起業をお考えの方や起業して日が浅い方がいらしたら、東京都港区にある当税理士法人にお声がけください。会計や節税だけでなく、ビジネスやファイナンスに強い公認会計士・税理士が、あなたの事業が持続的に成長するお手伝いをさせて頂きます。

最後まで読んで頂きましてありがとうございます。

税金や節税、起業などについて、皆様のお役に立てる情報があるかもしれませんので、よろしかったら情報の一覧もご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。