はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

フリーランスや個人事業主の方が確定申告をする方法は白色申告と青色申告の2種類ありますが、青色申告で確定申告をすると色々なメリットを受けることができます。

今回は、そんな青色申告のメリットの1つである青色申告特別控除ついて説明したいと思います。

青色申告特別控除

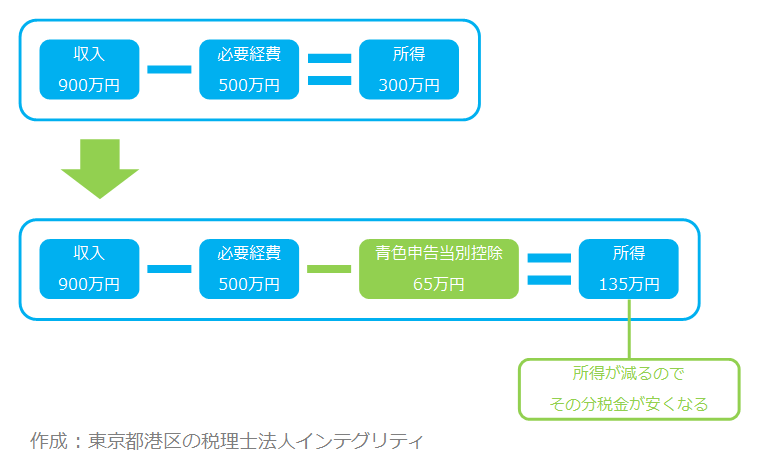

青色申告特別控除は、所得金額から最高65万円または10万円を差し引くことができる制度です。

所得から65万円を差し引けるということは、必要経費を65万円計上するのと同じ効果があります。しかも、追加の支出は必要ありません。

このため、青色申告特別控除は大きな節税のメリットがあるといえます。

どれくらい節税になるかは、下表をご覧ください。

| 青色申告特別控除による節税額 | ||||

| 課税所得 | 所得税の税率 | 青色申告特別控除 | 節税される額 | |

| A | B | A × B | ||

| 195万円以下 | 5% | 650,000円 | 32,500円 | |

| 195万円超 | 330万円以下 | 10% | 650,000円 | 65,000円 |

| 330万円超 | 695万円以下 | 20% | 650,000円 | 130,000円 |

| 695万円超 | 900万円以下 | 23% | 650,000円 | 149,500円 |

| 900万円超 | 1,800万円以下 | 33% | 650,000円 | 214,500円 |

| 1,800万円超 | 4,000万円以下 | 40% | 650,000円 | 260,000円 |

| 4,000万円超 | 45% | 650,000円 | 292,500円 | |

| 作成 : 東京都港区の税理士法人インテグリティ | ||||

所得が多いほど節税される金額も多くなっています。

課税所得が195万円以下でも32,500円、1,800万円超であれば260,000円も所得税が安くなります。(平成27年からは課税所得が4,000万円超だと所得税の税率が45%になります)

青色申告特別控除は個人住民税を計算する際にも適用されるので、住民税も節税することができます。

なお、個人事業税には適用されません。

65万円の青色申告特別控除を受けるための要件

65万円の青色申告特別控除を受けるためには、下記の要件を全て満たす必要があります。

- 不動産所得か事業所得がある

- 正規の簿記の原則(一般的には複式簿記)により会計帳簿をつけている

- 確定申告書に決算書(貸借対照表と損益計算書)を添付して、青色申告特別控除の適用を受ける金額を損益計算書に記載して、申告の期限内に提出する

10万円の青色申告特別控除

上記65万円の青色申告特別控除を受けるための要件から外れる青色申告者は、10万円の青色申告特別控除を受けるとこができます。

例えば・・・

- 単式簿記のように正規の簿記の原則によって会計帳簿をつけていない場合

- 期限内に申告することができなくて、期限後申告になってしまった場合

青色申告特別控除の注意するポイント

不動産所得と事業所得の合計額が65万円(10万円)より少ない場合は、その合計額が限度になります。不動産所得、事業所得のどちらかに損失が生じている場合は、その損失をないものとして合計額を計算します。

青色申告特別控除は、1不動産所得、2事業所得の順番に控除します。

おわりに

青色申告特別控除が65万円になるか10万円になるかの壁は、複式簿記によって貸借対照表と損益計算書を作れるかどうかです。税理士に依頼している場合は問題ないと思いますが、自分だけで行う場合は少々ハードルが高いかもしれません。

最後まで読んで頂きましてありがとうございます。

その他の税金や節税、起業などについては情報の一覧をご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。