はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

最近は便利な世の中になり、税理士に聞かなくても、「サラリーマン 節税」とインターネットで検索するといろいろなサイトがヒットします。王道の節税から怪しげな節税まで様々ありますが、税理士や公認会計士など税金のプロフェッショナル以外の方が、この中から正しい節税方法を見つけるのはなかなか難しいのではないでしょうか。

今回は、そんなサラリーマンの節税について、ネットではよく見かけるけど私なら絶対やらない節税、給与所得を事業所得もどきの赤字と相殺する方法について書きたいと思います。

給与所得と事業所得の赤字を相殺

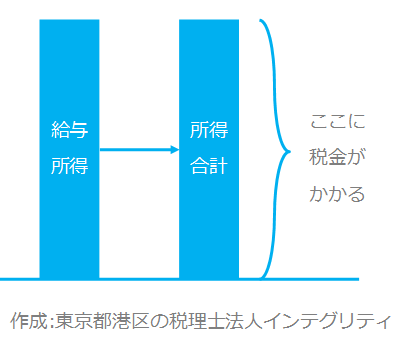

サラリーマンが節税するには、給与所得を減らすことができればいいのです。給与所得が減れば所得税や住民税が安くなります。

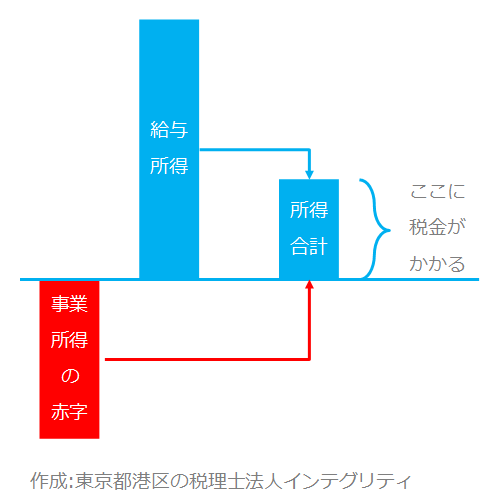

そこで、給与所得を事業所得の赤字と相殺することで給与所得を減らして節税しよう、という方法がネットでよく見られます。

給与所得と事業所得の赤字を相殺しようという考え方自体は、なんら問題ありません。この方法の一番のポイントは事業所得として認められるかどうか、これが全てです。節税目的のための経済行為を事業所得として認めてくれるほど税務署は甘くありません。

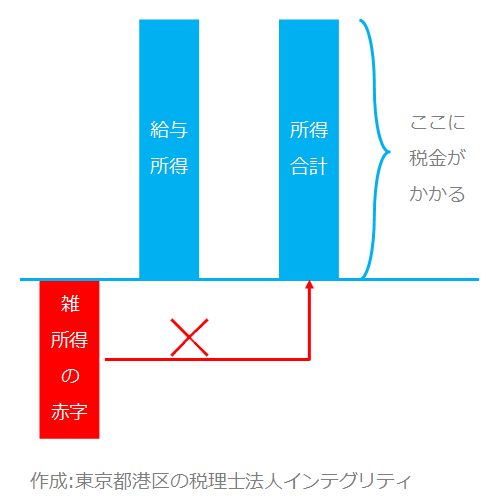

給与所得と雑所得の赤字は相殺できない

事業所得として認められないと雑所得になります。雑所得の赤字は給与所得と相殺できません。雑所得の赤字をいくら積み上げても、サラリーマンの節税にはなりません。

サラリーマンの節税の間違った情報

ネットでは、サラリーマンの節税として、趣味や副業を事業所得にして、その赤字を給与所得と相殺することで節税する方法が散見されます。私的な支出も事業のための経費ということにして事業の赤字を積み上げようということが提唱されている場合すらあります。

趣味や副業でも、営利目的があり継続性があれば事業所得として認められる、税務署に「個人事業の開業届出書」を提出すれば事業所得として認めてもらえるといった記載もよく見受けられます。しかし、そんなことをしても事業所得になるとは限らないので注意してください。

雑所得ではなく事業所得として認められるためには

雑所得ではなく事業所得として認められるために考慮される基準を例示します。

- その取引の目的

- その取引が本人の計算と危険によって独立に運営されているか

- その取引に営利性と有償性があるか

- その取引に反復性と継続性があるか

- その取引を行うにあたっての精神的、肉体的疲労の程度

- その取引を行うための人的、物的設備

- 本人の職業や職歴、社会的地位、生活状況

- その取引を行うことで将来的に継続安定して収益を得ることができる可能性があるか

これらの基準を総合的に勘案し、社会一般の常識と照らしあわせて、事業所得と認められるか、雑所得になるのかが検討されるのです。赤字の有無で決まるわけではありません。

会社勤めという本業があるサラリーマンにとって、事業所得を認めてもらうのは難しいと言えます。

この方法が成功しているサラリーマンは?

この方法が成功しているサラリーマンは、単純に今まで税務調査が入っていないからだけです。

昔は税務署も見逃してくれていたのかもしれませんが、今は違います。この方法が世間に広まったことにより、税務署も目を光らせています。この方法によって節税(脱税)した額が少額なサラリーマンであっても、きっちり税務調査が入っています。

税務調査が入ったら今まで節税(脱税)で稼いだ額なんて全て吹っ飛んでしまいますよ。

おわりに

インターネット上にある節税についての情報は取捨選択が難しいです。ネットの情報だけを鵜呑みにするのではなく、困ったときは税理士に相談してくださいね。

最後まで読んで頂きましてありがとうございます。

その他の税金や節税、起業などについては情報の一覧をご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。